My personal blog about health, hobby, stock & investment, information technology, self improvement, tax and travel.

16 กรกฎาคม 2563

MacBook keyboard shortcut to get an emoji icon

To get an emoji icon on your MacBook, you can type this keyboard shortcut (control + command + space bar). And then click any emoji icon you need.

06 กรกฎาคม 2563

กองทุนรวมเพื่อการออม Super Saving Fund (SSF) กองไหนดี

กองทุนรวมเพื่อการออม Super Saving Fund (SSF) คืออะไร

กองทุนรวมเพื่อการออม Super Saving Fund (SSF) คือ กองทุนรวมเพื่อการลดหย่อนภาษี ที่มาแทนที่กองทุนรวมหุ้นระยะยาว (Long Term Equity Fund: LTF) ที่หมดอายุไปเมื่อปี 2019รายละเอียดต่างๆ ของ กองทุนรวมเพื่อการออม Super Saving Fund (SSF) นั้นสามารถดูได้ตามรูปด้านล่างครับ (รูปคัดลอกมาจาก https://tinyurl.com/yarmsgst)

วิธีการนับอายุระยะเวลาถือครอง ดูได้จากรูปด้านล่างครับ (รูปคัดลอกมาจาก https://tinyurl.com/yarmsgst)

ตัวอย่างการคำนวณจำนวนเงินที่สามารถซื้อได้ จากตารางฐานภาษีเงินได้ (รูปคัดลอกมาจาก https://tinyurl.com/y4wonyuu)

นาย ก เงินเดือน 20,000 บาท

- รายได้ทั้งปี 20,000 x 12 = 240,000 บาท

- ฐานภาษี 5%

- ซื้อ SSF ได้สูงสุด 240,000 x 30% = 72,000 บาท

- ลดหย่อนภาษีได้ 72,000 x 5% = 3,600 บาท

นาย ข เงินเดือน 300,000 บาท

- รายได้ทั้งปี 300,000 x 12 = 3,600,000 บาท

- ฐานภาษี 30%

- ซื้อ SSF ได้สูงสุด 3,600,000 x 30% = 1,080,000 บาท ซึ่งเกิน 200,000 ดังนั้น นาย ข ซื้อได้สูงสุดที่ 200,000 บาท

- ลดหย่อนภาษีได้ 200,000 x 30% = 60,000 บาท

กองทุนรวมเพื่อการออม Super Saving Fund (SSF) ดีไหม ควรซื้อหรือไม่

ความเห็นส่วนตัวแล้ว คิดว่าควรซื้อครับ เนื่องจากการซื้อกองทุนรวมเพื่อการออม Super Saving Fund (SSF) นั้นมีข้อดีอยู่หลายประการคือ1. ได้ลดหย่อนภาษี ยิ่งฐานภาษีสูงๆ ยิ่งได้เงินคืนภาษีเยอะ แต่ถ้าฐานต่ำๆ ก็ถือว่าได้เงินคืนนิดหน่อย

2. เป็นการฝึกวินัยในตัวเอง โดยกลยุทธ์การลงทุนที่น่าสนใจคือการลงทุนแบบ Dollcar Cost Average (DCA) หรือการทะยอยซื้อทุกๆ เดือน และเนื่องจากการลงทุนในกองทุนรวมเพื่อการออม Super Saving Fund (SSF) นั้นต้องถือยาว 10 ปี ทำให้เป็นการฝึกการลงทุนระยะยาวไปในตัว

3. เป็นการออมเพื่อให้ได้เงินก้อนใหญ่ ในอนาคตอีกหลายปีข้างหน้า หรือเป็นเงินเก็บเพื่อใช้ในวัยเกษียณอายุ จากข้อมูลสถิติย้อนหลัง การลงทุนในหุ้นในระยะยาวนั้นสามารถให้ผลตอบแทนได้สูง 8-10% ต่อปี แม้ระหว่างทางระยะสั้นอาจจะมีความผันผวนบ้าง (อ้างอิงจาก https://tinyurl.com/y59m66ae เขาบอกว่าผลตอบแทนเฉลี่ยต่อปีของดัชนี S&P ของอเมริกาตลอด 90 ปีนั้นให้ผลตอบแทน 9.8%)

กองทุนรวมเพื่อการออม Super Saving Fund (SSF) มีกี่ประเภท

แบ่งตามการจ่ายเงินปันผล แบ่งได้ 2 ประเภท1. กองทุนที่จ่ายเงินปันผล

- ผู้ถือหน่วยลงทุนจะได้เงินปันผลมาในแต่ละปี แต่ก็มีข้อเสียคือ เงินปันผลนั้นจะถูกหักภาษี ณ ที่จ่าย 10%

- ถ้าถือกองทุนครบ 10 ปี ผู้ถือหน่วยยังมีโอกาสได้รับ capital gain จากมูลค่าหน่วยลงทุนที่สูงขึ้น

2. กองทุนที่ไม่จ่ายเงินปันผล

- ผู้ถือหน่วยจะไม่ได้รับเงินปันผลระหว่างถือกองทุน 10 ปี

- ถ้าถือกองทุนครบ 10 ปี ผู้ถือหน่วยจะมีโอกาสได้รับ capital gain จากมูลค่าหน่วยลงทุนที่สูงขึ้น (ได้รับ capital gain มากกว่ากองทุนที่จ่ายเงินปันผล)

แบ่งตามหลักการลงทุน

1. Active fund

- กองทุนที่ใช้ทักษะของ fund manager ในการเลือกหุ้น เพื่อเอาชนะดัชนี benchmark

- มีโอกาสได้รับผลตอบแทนสูงกว่าดัชนี benchmark แต่ก็มีโอกาสได้รับผลตอบแทนต่ำกว่าดัชนี benchmark เช่นกัน

- ค่าธรรมเนียมจะสูงกว่าแบบ 2

2. Passive fund, Index fund

- กองทุนที่ลงทุนตามดัชนี ไม่ว่าจะเป็นดัชนีหุ้นไทย หรือดัชนีหุ้นต่างประเทศ

- ผลตอบแทนจะใกล้เคียงกับดัชนี เช่น ถ้าดัชนีขึ้นไป 100% ผลตอบแทนก็จะประมาณ 100%

- ไม่ต้องใช้ fund manager บริหาร

- ค่าธรรมเนียมจะถูกกว่า

แบ่งตามลักษณะการลงทุน

1. บลจ ไปลงทุนกับกองทุนต่างประเทศ (Fund of funds)

- จะเสียค่าธรรมเนียม 2 ต่อ คือ ค่าธรรมเนียมของกองทุนต่างประเทศ และค่าธรรมเนียมของตัวกองทุนเอง

2. บลจ ลงทุนเอง

- จะเสียค่าธรรมเนียมแค่ 1 ต่อ

แบ่งตามสินทรัพย์ที่ลงทุน

1. ตราสารหนี้ หุ้นกู้ ในประเทศ

- ความเสี่ยงต่ำสุด

- ผลตอบแทนต่ำสุด

ตัวอย่างกองทุน

K-FIXEDPLUS-SSF [ไม่จ่ายปันผล] [Active fund]

SCBFP-SSF [ไม่จ่ายปันผล] [Active fund]

SCBSFFPLUS-SSF [ไม่จ่ายปันผล] [Active fund]

2. หุ้นกู้ ทั่วโลก

- ความเสี่ยงต่ำ

- ผลตอบแทนต่ำ

ตัวอย่างกองทุน

SCBGSIF-SSF [จ่ายปันผล] [Active fund] [Fund of funds]

3. กองทุนรวมอสังหาริมทรัพย์ REIT ทั่วโลก

- ความเสี่ยงปานกลาง

- ผลตอบแทนปานกลาง

ตัวอย่างกองทุน

SCBPIN-SSF [จ่ายปันผล] [Active fund] [Fund of funds]

- ความเสี่ยงปานกลาง

- ผลตอบแทนปานกลาง

ตัวอย่างกองทุน

SCBPIN-SSF [จ่ายปันผล] [Active fund] [Fund of funds]

4. หุ้นในประเทศ

- ความเสี่ยงสูง

- ผลตอบแทนสูง

ตัวอย่างกองทุน

K-STAR-SSF [ไม่จ่ายปันผล] [Active fund]

SCBDV-SSF [จ่ายปันผล] [Active fund]

SCBSE-SSF [จ่ายปันผล] [Active fund]

SCBLTSET-SSF [จ่ายปันผล] [Passive fund]

5. หุ้นต่างประเทศ หุ้นทั่วโลก

- ความเสี่ยงสูง

- ผลตอบแทนสูง

ตัวอย่างกองทุน

K-CHANGE-SSF [ไม่จ่ายปันผล] [Active fund] [Fund of funds]

SCBS&P500-SSF [จ่ายปันผล] [Passive fund] [Fund of funds]

KFGBRANSSF [จ่ายปันผล] [Active fund] [Fund of funds]

6. สินทรัพย์อื่นๆ เช่นทองคำ

- ความเสี่ยงปานกลาง

- ผลตอบแทนปานกลาง

ตัวอย่างกองทุน

SCBGOLDH-SSF [จ่ายปันผล] [Passive fund] [Fund of funds]

กองทุนรวมเพื่อการออม Super Saving Fund (SSF) กองไหนดี

การเลือกกองทุนรวมเพื่อการออม Super Saving Fund (SSF) นั้นเป็นการลงทุนระยะยาว 10 ปี ซึ่งจากสถิติที่ผ่านมา ในระยะยาวหุ้นจะให้ผลตอบแทนที่ดีกว่าตราสารหนี้ หุ้นกู้ หรือทองคำ ดังนั้น การลงทุนในหุ้น ไม่ว่าจะเป็นหุ้นไทยและหุ้นต่างประเทศก็ได้ น่าจะเป็นการลงทุนที่น่าสนใจกว่าเราสามารถดูรายชื่อและรายละอียดกองทุนรวมเพื่อการออม Super Saving Fund (SSF) ทั้งหมดได้ที่

- https://tinyurl.com/y8uoqb2r

- https://tinyurl.com/ycw4998m

02 กรกฎาคม 2563

เครดิตภาษีเงินปันผล รายได้พิเศษของนักลงทุนในหุ้น

เครดิตภาษีเงินปันผลคืออะไร

ปัจจุบันเงินปันผลที่นักลงทุนในหุ้นได้นั้นถูกหักภาษีไป 2 ครั้ง เช่น

บริษัท A เสียภาษีเงินได้นิติบุคคลที่ 20%

มีกำไรก่อนภาษี 100 บาท

มีกำไรหลังภาษี 100 - 20% = 80 บาท

สมมติบริษัท A จ่ายเงินปันผลให้นักลงทุนในหุ้นจากกำไรทั้งหมดเลย คือ 80 บาท

นักลงทุนในหุ้นจะถูกหักภาษี ณ ที่จ่าย 10% = 80 - 10% = 72 บาท

จะเห็นได้ว่า จากเงิน 100 บาท มาเป็น 72 บาทนั้น นักลงทุนในหุ้นเสียเงินไปทั้งหมด 28 บาท หรือคิดเป็น 28%

สมมตินักลงทุนมีฐานภาษีเงินได้บุคคลธรรมดาที่ 10% นักลงทุนควรจะเสียภาษีแค่ 10 บาท ไม่ใช่ 28 บาท

เพื่อลดปัญหาการเสียภาษีซ้ำซ้อน กรมสรรพากรเลยอนุญาตให้นักลงทุนสามารถทำการเครดิตภาษีเงินปันผลได้ (หรือไม่ต้องทำก็ได้)

การคำนวณเครดิตภาษีเงินปันผล

สูตรการคำนวณเครดิตภาษีเงินปันผล คือ

เครดิตภาษีเงินปันผล = (เงินปันผล x อัตราภาษีเงินได้นิติบุคคล) / (100 - อัตราภาษีเงินได้นิติบุคคล)

เช่น บริษัท A เสียภาษีเงินได้นิติบุคคลที่ 20% และจ่ายเงินปันผล 80 บาท

เครดิตภาษีเงินปันผล = (80 x 20) / (100 - 20) = 20 บาท

ถ้าเราต้องการเครดิตภาษีเงินปันผล เราจะต้องนำเงินปันผล + เครดิตภาษีเงินปันผล (จากตัวอย่างคือ 80 + 20 = 100 บาท) ไปรวมกับรายได้ตอนยื่น ภงด

เราสามารถดูภาษีเงินได้นิติบุคคลของบริษัทที่เราลงทุนได้จากเอกสารที่ทาง TSD ส่งมาให้เรา เวลาได้รับเงินปันผล ดังรูป

ควรเครดิตภาษีเงินปันผลหรือไม่

จากที่กล่าวไปแล้วว่า การเครดิตภาษีเงินปันผลนั้น เราสามารถเลือกที่จะทำหรือไม่ทำก็ได้ ซึ่งหลักการคำนวณคือ

ถ้าฐานภาษีเงินได้บุคคลธรรมดาเราสูงกว่า ก็ไม่ควรทำ

ถ้าฐานภาษีเงินได้บุคคลธรรมดาเราต่ำกว่า ก็ควรทำ

จากตารางฐานภาษีเงินได้บุคคลธรรมดา จาก Link

จากตัวอย่างบริษัท A เสียภาษีเงินได้นิติบุคคลที่ 20% ข้างต้น

นักลงทุนในหุ้นของบริษัท A จะได้หักไป 28% ดังนั้น

ถ้านักลงทุนฐานภาษีเงินได้บุคคลธรรมดา 0%-25% ควรทำการเครดิตภาษีเงินปันผล

ถ้านักลงทุนฐานภาษีเงินได้บุคคลธรรมดา 30-35% ไม่ควรทำการเครดิตภาษีเงินปันผล

ประโยชน์ของเครดิตภาษีเงินปันผล

ประโยชน์ของการเครดิตภาษีเงินปันผลนั้นมีอยู่ 2 อย่างด้วยกันคือ

1. ได้เงินคืนจากการจ่ายภาษีซ้ำซ้อน

2. ฐานรายได้สูงขึ้นทำให้เราสามารถซื้อกองทุนรวม SSF RMF ได้มากขึ้นกว่าเดิม

สมมตินาย ก เป็นพนักงานออฟฟิศ

- เงินเดือน 30,000 บาท

- โบนัส 1 เดือน หรือปีละ 30,000 บาท

- กองทุนสำรองเลี้ยงชีพ 5% หรือ เดือนละ 1,500 หรือปีละ 18,000 บาท

- ประกันสังคม ปีละ 9,000 บาท

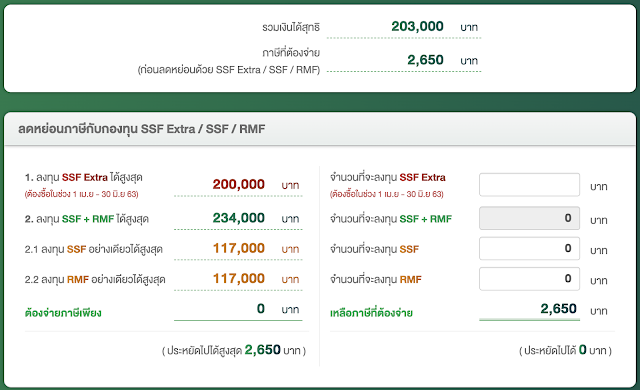

- เมื่อกรอกข้อมูลลง โปรแกรมคำนวณภาษี

จะได้รายได้ทั้งปี 203,000 บาท และเสียภาษี 2,650 บาท

ซึ่งนาย ก สามารถซื้อ SSF RMF ได้สูงสุด 234,000 บาท ดังรูป

สมมตินาย ก ได้รับเงินปันผลจากบริษัท A ซึ่งเสียภาษีเงินได้นิติบุคคลที่ 20% ปีละ 50,000 บาท และนาย ก เลือกที่จะเครดิตภาษีเงินปันผล

สูตรการคำนวณเครดิตภาษีเงินปันผล คือ

เครดิตภาษีเงินปันผล = (เงินปันผล x อัตราภาษีเงินได้นิติบุคคล) / (100 - อัตราภาษีเงินได้นิติบุคคล)

เครดิตภาษีเงินปันผล = (50,000 x 20) / (100 - 20) = 12,500 บาท

นาย ก ต้องนำรายได้ จากเงินปันผล + เครดิตภาษีเงินปันผล

= 50,000 + 12,500 = 62,500 บาท ไปคำนวณภาษีด้วย

นาย ก จะเสียภาษี 5,775 บาท

แต่นาย ก จะได้เงินเครดิตภาษีเงินปันผลคืนเป็นเงิน 12,500 บาท

นอกจากนั้น นาย ก ยังได้รับสิทธิ์ซื้อ SSF RMF เพิ่มจาก 234,000 เป็น 271,500 บาท อีกด้วย ดังรูป

สมมติ นาย ก ซื้อ SSF RMF เต็มจำนวน การเครดิตภาษีเงินปันผล จะทำให้นาย ก ได้รับเงินคืน 12,500 บาท

ขั้นตอนการเครดิตภาษีเงินปันผล

1. ไปที่เว็บ TSD https://ivp.tsd.co.th

2. เข้าหน้า ดาวน์โหลด > ไฟล์ยื่นภาษี และกดปุ่ม Download เพื่อ download ไฟล์เพื่อยื่นสรรพากร ตามรูปด้านล่าง

3. ตอนยื่น ภงด 90/91 ให้เลือก "เงินปันผล ส่วนแบ่งกำไนจากหุ้น/กองทุน (มาตรา 40(4)(ข))" ตามรูปด้านล่าง

4. กดปุ่ม "นำเข้าข้อมูลจาก TSD" แล้วอัพโหลดไฟล์จากข้อ 1 ตามรูปด้านล่าง

สมัครสมาชิก:

บทความ (Atom)

บทความยอดนิยม (ล่าสุด)

-

หมากฮอส เป็นกีฬาหมากกระดานประเภทหนึ่ง ประกอบด้วยผู้เล่น 2 ฝ่าย อุปกรณ์การเล่น ได้แก่ กระดานและตัวหมาก ...

-

หลายคนที่กำลังลังเลว่าจะทำงานอะไร มักจะมีคำถามว่า ทำงานข้าราชการ พนักงานรัฐวิสาหกิจ หรือ พนักงานบริษัทเอกชน ทำงานอะไรดี? ซึ่งกลุ่มงานทั้ง ...

-

REIT คืออะไร สมัยก่อน เรามักจะเห็นคนรวยชอบซื้อ ชอบสะสมอสังหาริมทรัพย์ ที่มีทำเลดีๆ และราคาไม่สูงมาก ไม่ว่าจะเป็นที่ดิน บ้าน ทาวน์เฮ้าส์ เพ...

-

โธมัส แอลวา เอดิสัน (Thomas Alva Edison) “To invent, you need a good imagination and a pile of junk.” ในการประดิษฐ์คิดค้น คุณจะ...

-

To replace each new line with enter ( \n) in Visual Studio Code ( vscode ) do the steps from images below and click "Replace All&qu...

-

เมตตาทุนนิยม - ปรีชา ประกอบกิจ เคยได้ยินคำว่า “เมตตาทุนนิยม” ซึ่งตรงกับภาษาอังกฤษว่า Com passionate Capitalism กันบ้างไหมครับ ก่อนอื่นต...

-

*ดูรีวิว ประกันออมทรัพย์ 10/1 ปีล่าสุดได้ที่ Link ประกันออมทรัพย์ ประกันออมทรัพย์นั้น เป็นสิ่งที่ค่อนข้างน่าสนใจเนื่องจาก 1. สามารถลดหย่อน...

-

มาสร้างเงินล้านด้วยการออมกองทุนรวมกัน การเก็บเงินให้ได้ 1 ล้านบาทนั้น เป็นเป้าหมายของหลายๆ คน ผู้เชี่ยวชาญด้านการเงินหลายคนบอกว่า 1 ล้านบาทแ...

-

ปีชวด (ปีหนู): http://goo.gl/fA8bYu ปีฉลู (ปีวัว): http://goo.gl/C6RCgS ปีขาล (ปีเสือ): http://goo.gl/7Yy91f ปีเถาะ (ปีกระต่าย): http://g...

บทความยอดนิยม (1 ปีย้อนหลัง)

-

หมากฮอส เป็นกีฬาหมากกระดานประเภทหนึ่ง ประกอบด้วยผู้เล่น 2 ฝ่าย อุปกรณ์การเล่น ได้แก่ กระดานและตัวหมาก ...

-

รวมโปรโมชั่นซื้อกองทุนรวม SSF RMF 2566 ของแต่ละ บลจ (ข้อมูลล่าสุด กันยายน 2566) บลจ. บัวหลวง ลงทุนกองมทุน RMF / SSF ปี 66 รับฟรี Starbuc...

-

หลายคนที่กำลังลังเลว่าจะทำงานอะไร มักจะมีคำถามว่า ทำงานข้าราชการ พนักงานรัฐวิสาหกิจ หรือ พนักงานบริษัทเอกชน ทำงานอะไรดี? ซึ่งกลุ่มงานทั้ง ...

-

https://www.youtube.com/watch?v=728hIrzcXqw ที่มา https://www.facebook.com/ZipmexThailand https://www.youtube.com/@Zipmex/videos LINE กลุ...

-

REIT คืออะไร สมัยก่อน เรามักจะเห็นคนรวยชอบซื้อ ชอบสะสมอสังหาริมทรัพย์ ที่มีทำเลดีๆ และราคาไม่สูงมาก ไม่ว่าจะเป็นที่ดิน บ้าน ทาวน์เฮ้าส์ เพ...

-

โธมัส แอลวา เอดิสัน (Thomas Alva Edison) “To invent, you need a good imagination and a pile of junk.” ในการประดิษฐ์คิดค้น คุณจะ...

-

To replace each new line with enter ( \n) in Visual Studio Code ( vscode ) do the steps from images below and click "Replace All&qu...

-

เมตตาทุนนิยม - ปรีชา ประกอบกิจ เคยได้ยินคำว่า “เมตตาทุนนิยม” ซึ่งตรงกับภาษาอังกฤษว่า Com passionate Capitalism กันบ้างไหมครับ ก่อนอื่นต...

-

*ดูรีวิว ประกันออมทรัพย์ 10/1 ปีล่าสุดได้ที่ Link ประกันออมทรัพย์ ประกันออมทรัพย์นั้น เป็นสิ่งที่ค่อนข้างน่าสนใจเนื่องจาก 1. สามารถลดหย่อน...

-

ปีชวด (ปีหนู): http://goo.gl/fA8bYu ปีฉลู (ปีวัว): http://goo.gl/C6RCgS ปีขาล (ปีเสือ): http://goo.gl/7Yy91f ปีเถาะ (ปีกระต่าย): http://g...